Notícias

O que você precisa saber sobre o recorde de alta do dólar

Primeiramente, nem é um recorde. Se considerarmos a inflação, o dólar chegou a R$ 7,24 em 2002 e R$ 4,29 em 2016

Os economistas têm pesadelos com a taxa de câmbio. Nas conversas com parentes e amigos de outras profissões, uma mesma pergunta sempre aparece: “daqui até a data X, quando eu viajo para outro país, a taxa de câmbio vai subir ou descer?”.

Sinto informar: nenhum economista tem uma boa previsão sobre o assunto. O câmbio é um preço. Sobe e desce a todo momento conforme os comportamentos da oferta e da demanda. Diversas pesquisas acadêmicas já demonstraram quão difícil é prever a taxa de câmbio e como a maioria esmagadora dos economistas fracassa nessa tarefa.

Prever variáveis econômicas, em geral, já é bem difícil. Prever preços é quase impossível. Caso contrário, seria fácil ganhar dinheiro especulando no mercado.

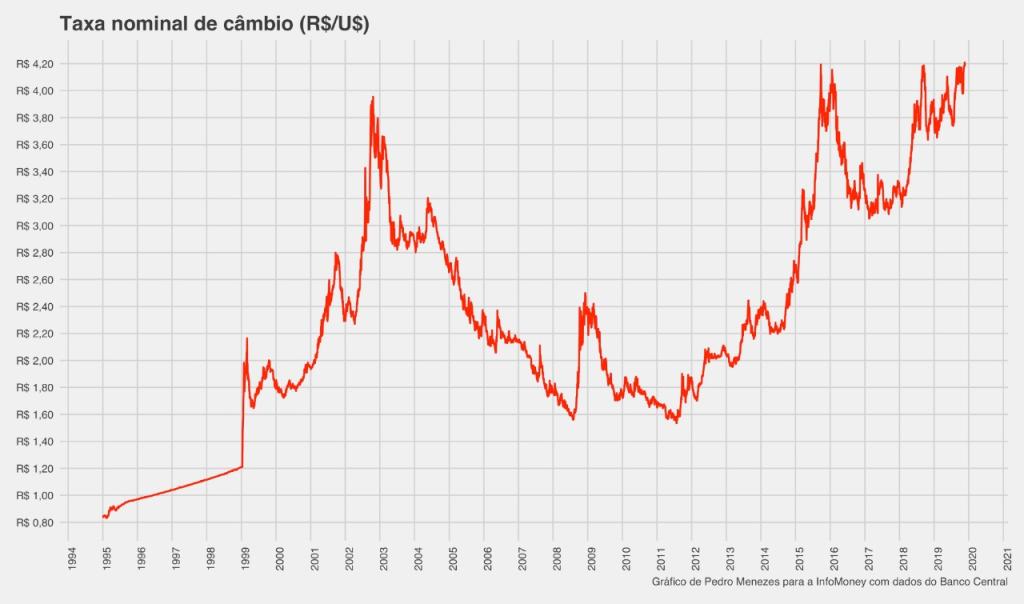

Na última semana, a taxa de câmbio voltou a ser um tema quente entre não-economistas. O dólar ultrapassou R$ 4,20 pela primeira vez desde o Plano Real. Até mesmo o cineasta Kléber Mendonça Filho, diretor de Bacurau, se arriscou no assunto – infelizmente, o fez enquanto divulgava informações falsas.

Kléber compartilhou uma mensagem bastante difundida nas redes sociais ao longo dos últimos dias. Nela, lia-se:

“Atenção Bolsominion. Repara só o pico do dólar nos respectivos governos

FHC: 3,53 (2002)

LULA: 1,66 (2010)

DILMA: 2,13 (2013)

TEMER: 3,70 (2016)

BOLSONARO: 4,20 (2019)”

Há dois erros graves na comparação acima. O primeiro é a completa falsidade dos números. O pico do dólar nominal em cada governo foi o seguinte:

FHC: R$ 3,95 (outubro de 2002)

Lula: R$ 3,66 (janeiro de 2003)

Dilma: R$ 4,19 (setembro de 2015)

Temer: R$ 4,19 (setembro de 2018)

Bolsonaro: R$ 4,22 (novembro de 2019)

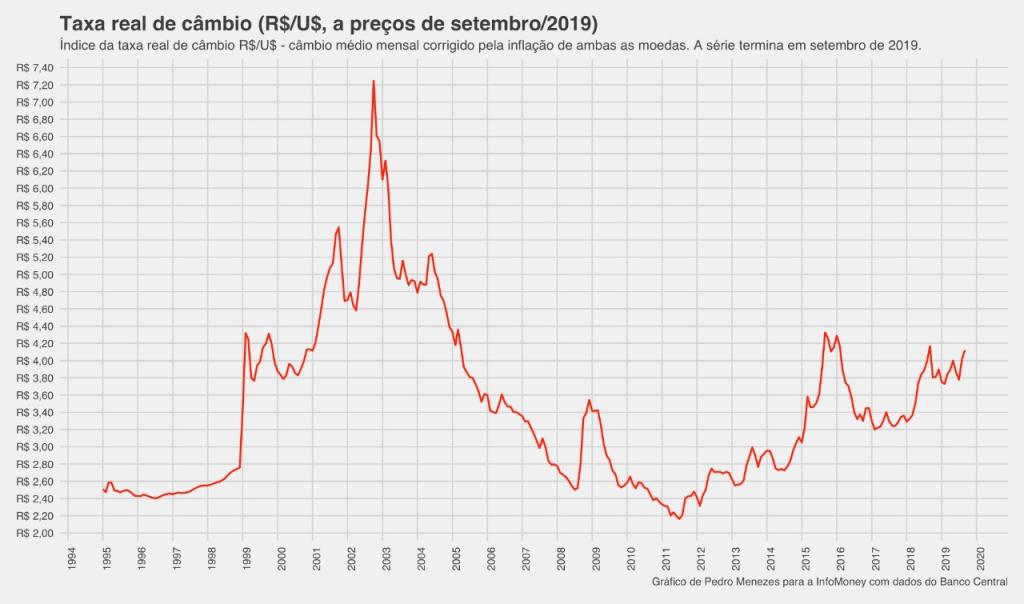

Mesmo se considerarmos as informações verdadeiras, a comparação seguiria muito ruim como base de análise sobre cada governo, pois é preciso olhar o valor do câmbio real – isto é, descontar a inflação de ambas as moedas.

O Banco Central tem uma série com a taxa de câmbio real desde 1987, calculada com base em médias mensais. O último mês da série de dados é setembro de 2019, quando a taxa nominal foi R$ 4,12 – o pico de R$ 4,22 representa um valor nominal 2,43% maior que este.

Considerando a série de câmbio real (a preços de setembro de 2019), o pico em cada governo é o seguinte:

FHC: R$ 7,24 (outubro de 2002)

Lula: R$ 6,31 (fevereiro de 2003)

Dilma: R$ 4,29 (janeiro de 2016)

Temer: R$ 4,17 (setembro de 2018)

Bolsonaro: R$ 4,12 (setembro de 2019)

No caso do governo Bolsonaro, caso o padrão dos últimos dias se mantenha, a média em novembro de 2019 deve superar a registrada em setembro.

Mas por que isso aconteceu?

Como eu escrevo no início do texto, prever a taxa de câmbio não é nada trivial. Da mesma forma, atribuir causalidade a mudanças que acabaram de acontecer também não é fácil.

Assim como todo preço, a taxa de câmbio é determinada pela oferta e demanda. O equilíbrio do mercado define qual será o preço final.

Qualquer economista concorda também que a taxa de juros é uma variável fundamental para definir a taxa de câmbio. Quem compra reais terá acesso a ativos denominados em reais. No caso de investimentos, os ativos oferecem retorno a uma dada taxa de juros, medida em reais.

Se as taxas de juros dos ativos denominados em reais caem, enquanto a taxa de juros dos ativos denominados em dólar e tudo o mais se mantêm constante, a demanda por real diminui em relação ao dólar. Nesse caso, o dólar sobe.

E vice-versa: se a taxa de juros dos ativos denominados em dólar diminui, com tudo o mais constante, o dólar tende a cair, pois manter dólares na carteira se torna menos atrativo.

Isto explica, em parte, por que o dólar tem subido. O Banco Central do Brasil reduziu bastante a taxa de juros nos últimos meses, sem queda correspondente na taxa de juros americana.

Outro fator que afeta a demanda por reais é, obviamente, o risco político intrínseco aos ativos denominados em reais. Neste ponto, é sim possível formular uma crítica ao governo. Uma das tarefas de Bolsonaro, prometida por ele em campanha, é a redução do risco-país como forma de atrair investimentos.

Apesar disso, vale ressaltar que o CDS – uma espécie de seguro contra calotes do Estado brasileiro – está ficando mais barato. O mercado está vendo os títulos da dívida pública brasileira como mais confiáveis. E o CDS segue em seu menor nível desde 2013.

Quando CDS cresce junto com o dólar, como ocorreu em 2015 e 2016, é mais razoável associar os movimentos da taxa de câmbio ao aumento do risco-país. Em 2002, o mesmo ocorreu, com dólar crescente conforme também aumentava a percepção de risco sobre o Brasil.

Política econômica favorece dólar alto

O governo Bolsonaro já deixou claro qual é o seu “mix” de política econômica. Nas contas públicas, o cumprimento do teto de gastos e a busca por superávits primários devem guiar as rédeas. No jargão do economês, trata-se de uma política fiscal contracionista. A prioridade é o controle da dívida, ao invés de estímulos à atividade econômica.

Por outro lado, a política monetária é expansionista no jargão do economês. As taxas de juros estão caindo e são a principal aposta do governo para reestimular a economia.

Tanto o lado fiscal quanto o monetário incentivam o cenário no qual o dólar se valoriza perante o real. É o oposto do que ocorreu nos últimos anos.

Do fim do governo Lula até os anos Dilma, os gastos públicos estimularam a economia e a taxa de juros se mantinha em patamares altos com relação ao mundo. Nesse caso, os dois incentivos levavam a um aumento da demanda por reais frente ao dólar e, consequentemente, a uma valorização do real frente ao dólar.

Outros fatores, como o boom de commodities, se combinaram num cenário que favorecia um dólar baixo. Tempos de ocupação brasileira na Flórida e decadência da indústria.

Assim como digo na abertura do texto, prever o valor do dólar não é possível. Mas a teoria econômica nos permite apontar tendências gerais. No caso do Brasil, é provável que os próximos anos tenham um câmbio significativamente menos valorizado do que o observado no início desta década.

A principal crítica dos economistas de linhagem desenvolvimentista ao PT é justamente ao que chamavam de “populismo cambial”. Neste raciocínio, a valorização do real é descrita como incentivo irresponsável ao consumo de importados, com efeitos deletérios sobre indústria e exportações.

Será que os nobres colegas vão comemorar o equilíbrio macroeconômico viabilizado pelo ajuste fiscal? Aguardemos os próximos capítulos.